近日,在久期财经和国泰君安共同举办的“金久期”2020年度中资离岸债全球高峰论坛上,金辉控股股份有限公司获得“中资离岸债券杰出发行人-地产类”专项奖。

据悉,“金久期”2020年度中资离岸债全球高峰论坛吸引了超过上千家公司报名参加。在经历了长达2个月的严格筛选后,从中评选出了一批杰出的市场参与人,既涵盖了发行人、承销商和评级机构,又囊括了做市商、相关境内外金融机构和律师事务所。

本次评选专家委员会根据企业过往业绩成长、行业排名、公司治理、商业模式、市场影响力及资本市场表现等因子进行评分,遴选出最终获奖名单。

金辉控股的获奖与其过去一年的离岸债券的杰出发行历史相关。资料显示,金辉控股最早于2019年10月首次发行境外美元债券,发行规模为2.5亿美元,发行年期为2年。

其后,金辉先后于2020年1月,及2020年6月再次成功发行两笔美元债,均获得大幅超额认购。

需要指出的是,金辉控股的前三次离岸债发行,均在上市前进行。得以成功发行,同时每次发行票息皆有显著下降,也显示出资本市场对金辉集团的高度认可。

而在2020年10月底完成港股IPO之后,金辉集团也迎来国际评级机构的连续上调评级。

标准普尔在2021年1月将金辉的长期发行人信用评级上调至“B+”,展望稳定;穆迪则在随后将“B1”评级(CFR)首次授予金辉,展望稳定。再加上惠誉国际在金辉完成上市前已将评级展望调升至“正面”。至此,金辉集团获得三大国际评级机构的全部评级认可。

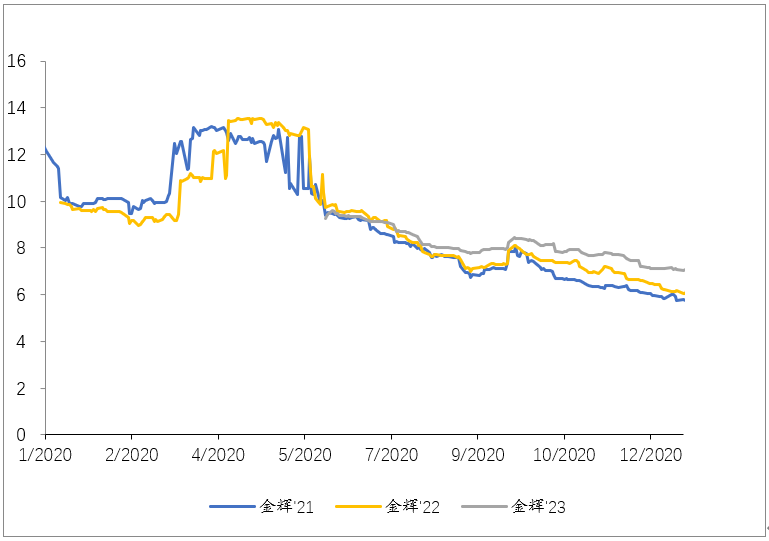

现时,金辉集团的美元债已呈现了完整的收益曲线,收益率已降至5-6%每年,在中资地产的发行人中表现卓越,也为投资带来了可观的债券升值回报。

金辉集团美元债券到期收益率走势

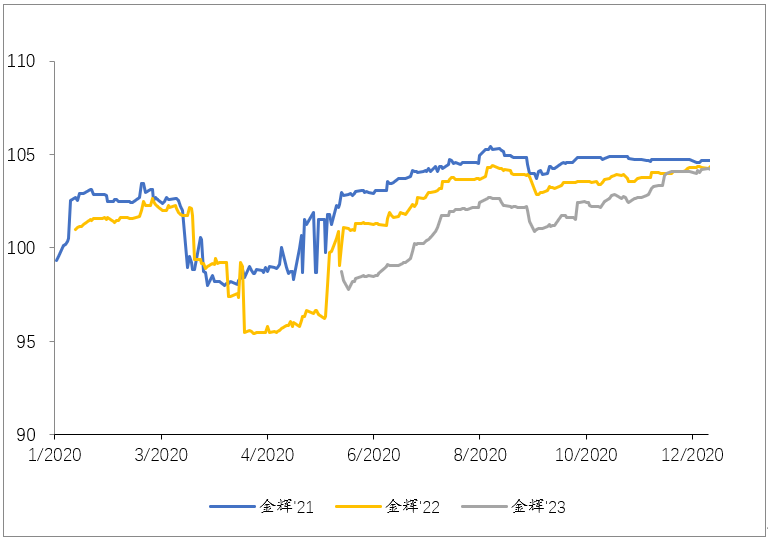

金辉集团美元债券价格走势

正是在过去一年完成港股IPO,并在离岸债发行中优异的表现,才让金辉控股赢得国际机构的高度认可,也让此次“中资离岸债券杰出发行人-地产类”专项奖的获取实至名归。新的一年,期待金辉控股能够收获更多来自资本市场的认可与好评。