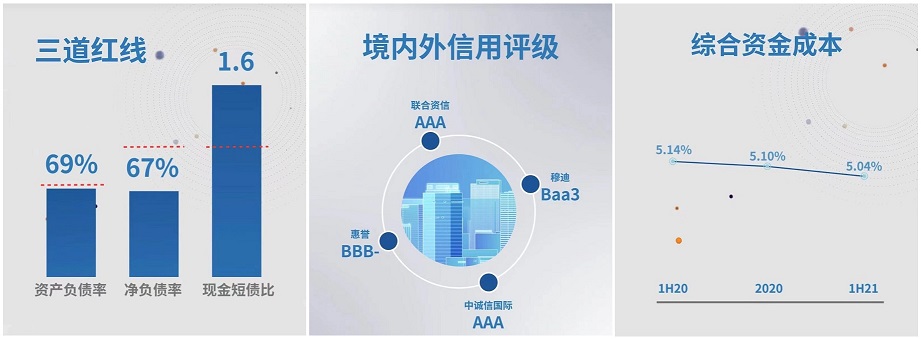

根据远洋集团发布的2021中期业绩数据显示:截至2021年6月30日,远洋集团“三道红线”指标再次全部达标,均处于“绿档”。远洋集团已将商票纳入有息负债管理体系,商票存量仅人民币1.4亿元,对达标情况无影响。同时,远洋集团信用水平持续获得资本市场高度认可, 在维持境外获穆迪和惠誉两家评级机构的投资级展望稳定评级,以及境内中诚信国际AAA信用评级的同时,新获境内联合资信的AAA级信用评级。

远洋集团资金状况良好,融资成本稳步降低。2021上半年,远洋集团融资成本为5.04%,较2020年底进一步下降,在波动的市场环境下仍拥有较好的融资成本优势。1-2月,远洋集团成功发行人民币60亿PPN,综合票息4.45%,综合票息下降1.5个百分点,每年节省利息成本人民币9,000万元;4月,远洋集团成功发行5年期4亿美元绿色债券,票面利率3.25%,打破了中资地产发行人同年期绿色债券最低发行收益率的记录;7月,远洋集团发行人民币32亿CMBN,票息4.19%,票息下降近2个百分点,每年节省利息成本超过人民币5,000万元。

远洋集团资产结构持续改善, 资金安全度高。在融资环境波动及不断收紧的情况下,金融机构仍对远洋集团充满信心。回顾期内,远洋集团全面加强财务管控,境内外融资管道均保持丰富及畅通,拥有已获批尚未提用的额度约人民币2,424亿元,为公司运营提供了充足的信贷支持。同时, 远洋集团继续深化银企战略性合作,上半年新增与招行、农行等银行分别签署《按揭总对总战略合作协议》,有助于持续获取充足的按揭额度。6月,远洋集团与平安银行签署战略合作协议,获得平安银行意向性授信人民币300亿元。此外,远洋集团财务保持稳健,净借贷比67%,能从容应对融资环境变化。

远洋集团负债再融资压力小,债务到期分布均衡。远洋集团始终保持对未来1-2年到期贷款提前规划,截止到中期业绩发布时,远洋集团2021年内到期的259亿负债(根据2020年年报统计)中,仅剩余2021年10月到期的公司债19.5亿再融资尚未完成,其他短期负债再融资均已完成,流动性压力非常小;到期分布上,1年内到期负债占比23%,如排除已经再融资部分(已发行32亿CMBN、3.2亿美元债和20亿人民币公司债),1年内到期负债占比下降至14%,2-5年内到期负债占比提升至47%,5年以上到期负债占比提升至16%,到期分布较为均衡。